借金の返済ができなくなると返済のためにさらに借金を重ねてしまうことがありますが、借金問題を根本的に解決したい方には債務整理がおすすめです。

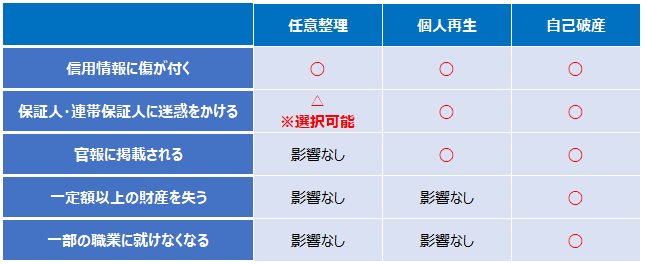

債務整理には任意整理・個人再生・自己破産があり、それぞれにメリット・デメリットがあります。

自身の状況に合った方法を選ばないと効果的に解決できない可能性もありますので、しっかりと特徴をおさえる必要があります。

こちらの記事では債務整理の種類や特徴、適した債務整理方法などをまとめました。

債務整理の種類によっては収入の条件などもありますので、弁護士に依頼する前に確認しましょう。

債務整理とは借金問題を根本的に解決する方法

債務整理とは、借金返済問題を根本的に解決する方法です。

支払えなくなった借金を減額してもらったりなしにしてもらったりする手続き方法のことを指します。

借金問題に悩んでいる方は債務整理を行うと解決できる可能性が高く、返済できなくなった借金を整理することは債権者にとっても債務者にとっても有意義な解決策です。

しかし、借金の減額が認められる代わりに財産や信用など失うものもありますので、慎重に判断する必要があります。

債務整理を行うメリット

全ての方法に共通するメリットは次の通りです。

- 借金問題を根本的に解決できる

借金返済に追われてさらに借金を重ねたりおまとめローンを利用したりする人もいますが、どちらも根本的な解決にはなりません。

債務整理ならば借金の減額や免除も可能ですので、借金問題の根本的な解決につながります。

- 返済の催促・督促がストップする

弁護士に債務整理を依頼すると、債権者から債務者への連絡が止まります。

借金返済に追われている人は金融業者から支払い督促を受け続けたり家族や周囲に知られないかなど、精神的に疲弊しているケースが多くみられます。

債務整理手続きが開始されると債権者からの請求連絡が止まりますので気持ちが楽になります。

債務整理を行うデメリット

一方で、債務整理にはデメリットも伴います。

全ての債務整 債務整理にはいくつかのデメリットがあり、債務整理を行うと日常生活に影響を及ぼすこともあります。

そうは言っても、債務整理には任意整理・個人再生・自己破産の3種類の方法がありますので、影響範囲は債務整理の方法によって異なります。

信用情報に傷が付く

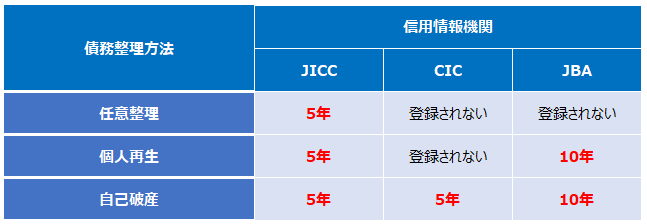

任意整理・個人再生・自己破産の全ての債務整理に共通するデメリットが信用情報に傷が付くことです。

債務整理をすると、信用情報機関が管理する信用情報に債務整理をした記録が5年間~10年間登録されます。

信用情報に債務整理の記録が登録されている間は、次のような制限があります。

- 各種ローンを組むことができない

- クレジットカードの新規作成ができない

- 利用中のクレジットカードが使用できなくなる

- スマホ端末代金の分割購入ができない

- 保証会社を利用して賃貸住宅を借りることができない

これらの制限を受けるのは最長10年で、期間経過後は事故情報が削除されローン契約もできるようになります。

また、債務整理をしても家族の信用情報に傷は付きませんので、配偶者や親など家族への影響はありません。

債務整理を行うと個人信用情報に記録されますので、いわゆるブラックリスト入りしてしまいます。

信用情報に傷が付くとクレジットカードの作成ができなくなる、スマホ本体代金の分割購入を含む各種ローンを組めなくなるなどさまざまな影響があります。

保証人・連帯保証人に迷惑をかける

保証人をつけている借金がある場合、自己破産・個人再生の申し立てをすると債権者から保証人に対して請求が行われます。

債務整理を行って申立人自身の債務が免責になっても、保証人の債務は残るため保証人に迷惑をかけることは避けられません。

ただし、債務者と保証人が二重に支払う必要はありませんので、債務者が再生計画をもとに支払いを継続すれば保証人が支払う債務も減少します。

任意整理は債務整理する債務を選択できるため、保証人をつけていない借金のみを整理対象とすれば保証人に迷惑を掛けることはありません。

官報に掲載される

自己破産・個人再生の申し立てをすると政府が発行する官報に氏名・住所が掲載されます。

官報は誰でも閲覧可能ですので、債務整理の事実を誰にも知られたくない人にとっては大きなデメリットとなります。

しかし、官報をチェックするのは一部の限られた職業の人のみで、一般の人が目にする可能性はほとんどありません。

任意整理を行う場合は官報への掲載はありません。

一定額以上の財産を失う

自己破産をする場合は、一定額以上の財産をすべて手放し換価する必要があります。

20万円以上の価値がある財産が処分対象ですので、通常は不動産を手放さなくてはいけませんし、車やバイクも処分対象となるケースもあります。

また、99万円までの現金は手元に残すことが可能ですが、それ以上となると手放さなくてはいけません。

そうは言っても生活に必要なものは手元に残せますし20万円以下の品も処分対象外ですので、一文無しになったり直ちに生活が困窮してしまったりするわけではありません。

個人再生・任意整理は財産を維持したまま手続きが可能です。

債務整理には費用が掛かる

債務整理は一般的に弁護士・司法書士などの専門家に依頼して手続きを進めますので費用が掛かります。

特に個人再生・自己破産は費用が高く、依頼する事務所にもよりますが50万円以上かかるケースもあります。

しかし、弁護士費用は無理のない範囲で分割して支払うよう取り決めますので過度に心配する必要はありません。

債務整理の種類は3種類ある

債務整理にはおもに3種類あり、それぞれに特徴やメリット・デメリットがあります。

- 任意整理…将来の利息をカットして月々の支払い負担を軽減する方法

- 個人再生…現在の借金を大幅に減額できる可能性のある方法

- 自己破産…借金を全額免除してもらう方法

任意整理・個人再生・自己破産の3つの債務整理方法について、それぞれの特徴やメリット・デメリットをご説明します。

任意整理のメリットとデメリット

任意整理は借入先と話し合い、借金の返済方法を決め直す債務整理です。

通常債務者に代わって弁護士がより有利な支払い方法になるよう交渉を行います。

一般的には将来支払う分の利息をカットし、残った借金を3年~5年の長期分割払いにしてもらうことを目標とします。

- 利息がカットされ月々の返済が楽になる

- 対象にする債権者を選択できる

- 裁判所を通さずに手続きできるため周囲にばれにくい

債権者との合意が得られるとその後の支払利息を全てカットしてもらえますので、総返済額が大きく減額されます。

また、債務者の状況から無理なく支払える範囲で返済できるよう分割回数の交渉も行いますので、返済負担の軽減が可能です。

通常、返済期間が長期にわたると利息負担も大きくなりますが、任意整理をすれば利息はゼロになりますのでおまとめローンを利用するよりもはるかに返済負担を減らすことが可能です。

任意整理では借金を整理する債権者を選ぶことができます。

保証人を付けている借入を任意整理の対象にすると保証人に請求がいってしまいます。

しかし、対象外にすれば債務者がそのまま借金返済の義務を負いますので、保証人に迷惑はかかりません。

また、車のローンを債務整理対象にすると車を回収されてしまいますが、任意整理ならば対象外にできますので車を失う心配はありません。

保証人や担保のない借金のみを対象として選べるのは任意整理の大きな利点です。

任意整理は裁判外の手続きですので法的な制限があまりありません。

裁判手続きである自己破産をすると就業資格や住居の制限を受けますが、任意整理では柔軟な手続きが可能です。

債務整理の事実が官報公告されることもありませんので、周囲や家族にばれるリスクも低いです。

- 収入がないと利用できない

- 交渉が失敗する可能性もある

- 借金を大きく減額することはできない

任意整理は借金をゼロにするわけではなく現実的な返済計画を立て直す手続きです。

そのため、任意整理後に毎月決められた額を返済できるだけの収入がないと利用できません。

収入がないと減額しても返済できないとみなされてしまいますので、無職の方が任意整理をするのは難しいです。

任意整理は貸主との和解交渉ですので、希望通りに進めるためには債権者の同意が必要です。

債権者が交渉に応じてくれないと任意整理手続きは失敗に終わってしまいます。

任意整理の話し合いには応じない金融業者もいますので、必ずしも借金減額に至るわけではありません。

任意整理では今後発生する利息のカットは可能ですが、元本の減額はできませんのでそのまま残ります。

そのため、大幅な減額は見込めず、借金の額が大きい場合は任意整理での解決は難しいでしょう。

目安として借入残高が300万円以上のケースでは任意整理よりも個人再生が適しているケースが多いです。

個人再生のメリットとデメリット

個人再生とは民事再生法に基づき裁判所に申し立てを行い、借金を大幅に減額してもらう債務整理方法です。

保有している財産を失わずに借金の大きな減額が可能ですので、住宅ローンを抱えている人から人気があります。

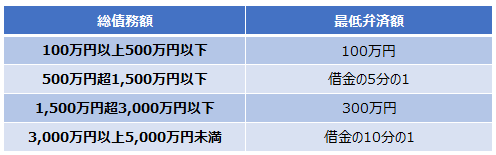

借金を原則5分の1程度まで、借金の金額の条件を満たせば最大10分の1まで減額が可能です。

そのため、多額の借金を抱えている人でも借金問題の解決につながる可能性が高いです。

- 自宅を手放さずに債務整理ができる

- 借金を大幅に減額してもらえる

- 借金した原因に関わらず利用できる

個人再生の大きなメリットは、住宅ローン特則により住宅を残したまま借金を減額できる点です。

自己破産を選択すると一定額以上の財産は手放す必要があり不動産を失ってしまいます。

一方、個人再生は住宅ローンの支払いを今後も継続できるならば、住宅ローンのみ債務整理対象から外しその他の借金のみの整理が可能です。

個人再生は借金をゼロにはできませんが、任意整理よりも大幅な減額が可能です。

利息だけでなく元本の減額が可能で原則5分の1、最大で10分の1まで減らすことができますので、非常に大きな効果が得られます。

個人再生では、総債務額に応じて最低限返済しなければならない額が法律で定められています。

ただし、5000万円以上の借金の債務整理を希望する場合は個人再生では行えませんので、自己破産を選択することになります。

個人再生はどのような原因で借金をしていても利用できます。

自己破産はギャンブルや浪費が原因だと稀に認められないケースもありますが、個人再生では問題になりません。

- 収入要件が厳しく利用できないこともある

- 官報公告される

- 手続きが複雑で手間も費用も掛かる

個人再生は裁判所を通した手続きですので、収入要件が厳しい傾向にあります。

個人再生手続き後の減額された借金を確実に返済できると見込まれる人しか利用できません。

一定額以上の安定した収入が利用条件となりますので誰でも利用できるわけではなく、アルバイトや主婦の方が利用するのは難しいです。

個人再生を行うと官報に約3回、氏名や住所が掲載されます。

官報は政府が発行していて誰でも見ることができるものですので、債務整理をした事実を誰にも知られたくない場合は大きなデメリットとなります。

ただし、官報を見るのはごく限られた職業の人のみで、一般の人にとってはあまりなじみがないためそれほど心配する必要はありません。

個人再生は裁判所を利用した手続きですので、非常に複雑で期間も労力も要する手続きです。

手続きに必要となる書類の種類も多く、裁判所とのやり取りも頻繁になります。

そのため、一人で進めることは非常に困難で弁護士などの専門家に依頼することになります。

手間のかかる個人再生は弁護士費用も高額になりますので50万~70万は必要だと考えましょう。

自己破産のメリットとデメリット

自己破産は多額の借金を抱え返済できる見込みがない人が裁判所を介して行う手続きで、今ある借金を全額免除してもらうことができます。

どんなに高額な借金でも返済しなくて良くなるため非常に大きな効果があります。

自己破産を申し立てると裁判手続きにより債務者の財産を換価処分し、それにより得た金銭を債権者に対して分配します。

そのため、住宅や車・ブランド品など一定以上の価値のある財産を処分しなくてはいけません。

- すべての借金がゼロになる

- 無収入でも利用できる

- 生活保護受給が可能になる

自己破産をするとたとえ10億円の借金を抱えていても残高をゼロにすることが可能です。

自己破産以外の債務整理を選択すると減額はされるもののある程度の借金は残ります。

その点、自己破産ならばすべての債務の支払い義務が免除されますので効果は絶大です。

自己破産は借入残高がゼロになりますので収入のない人でも利用できる債務整理方法です。

厳格な収入要件が必要になる個人再生や、最低限の支払い能力が求められる任意整理とは異なりますので、専業主婦やアルバイトの方など誰でも利用できます。

自己破産手続きが完了すれば生活保護の受給が可能になります。

借金の返済に困っている方は生活保護対象に該当する収入の方もいますが、借金返済中は生活保護の受給はできません。

そのため、任意整理や個人再生によって借金が減額されても返済を続けているうちは生活保護の利用は認められません。

しかし自己破産をすれば借金がゼロになりますので生活保護の受給も可能です。

- 一定額以上の財産を手放さなくてはいけない

- 浪費やギャンブルによる破産は認められない可能性がある

- 手続き中は就業を制限される職業がある

自己破産をする際、債務者は一定額を超える財産を手放す必要があります。

手放す対象になるのは20万円以上の全財産ですので、不動産や自動車はほぼ確実に失ってしまいます。

手放した財産は現金に換えられ債権者に配当されますので、戻ってくることはありません。

ただし、現金ならば99万円まで残せますし生活に必要な最低限の財産は維持できます。

自己破産には免責不許可事由と呼ばれる免責が受けられない事情が定められていいます。

例えば浪費やギャンブルによる借金や、財産隠しをした場合などは自己破産による免責が受けられない可能性があります。

実際には免責不許可事由があっても裁判官の裁量によって免責を受けられるケースが多いのが実情です。

しかし二回目以降の自己破産申請時は厳しくなる可能性が高いです。

手続き中は一部の職業に就けなくなる

自己破産をする場合のみ、手続きが終わるまでは一部の職業に就けません。制限されるのは公的な資格を使った次のような職業です。

- 警備員

- 弁護士・司法書士・税理士などの士業

- 生命保険外交員

- 宅地建物取引士

自己破産の免責が決定されると制限は解除されますので、上記の職業にも問題なく就けるようになります。また、公務員など上記以外の職業は、破産手続き中の就業に制限はありません。

任意整理・個人再生ならば手続き中の就業制限はありません。

債務整理についてのよくある誤解

債務整理の中でもとりわけ自己破産する場合の影響について、次のように誤解されているケースがあります。

正しい影響範囲を把握してから債務整理を行いましょう。

一文無しになってしまう?

債務整理手続きによって一文無しになることはありません。

任意整理・個人再生では財産への影響はありません。

自己破産する場合は不動産や自動車など20万円以上の価値のある財産・99万円を超える現金は手放さなくてはいけません。

しかし、生活に必要な20万円以下の品や99万円までの現金は手元に残りますので、一文無しになって食べ物も買えないといった事態に陥ることはありません。

周囲にばれて日常生活に支障が出る?

債務整理をしても近所の人や勤務先の人には知られません。

特に任意整理は官報公告もされませんので、家族にも隠し通せる可能性が高いです。

個人再生・自己破産を行うと官報公告されるため周囲に知られるリスクはゼロではありませんが、官報は一般の人が目にするものではないためそれほど心配する必要はありません。

ただし、会社からお金を借りていた場合は債務整理の手続きを行うと会社側に知られてしまいます。

賃貸住宅が利用できなくなる?

持ち家で自己破産をした場合のみ住宅を手放す必要がありますが、それ以外のケースでは現在の住宅から出ていく必要はありません。

また、契約の更新や新たな賃貸契約への影響もありません。

ただし、次のケースは注意が必要です。

- 家賃の支払い方法がクレジットカードのみの場合

- 保証会社を利用した賃貸契約の場合

債務整理をするとクレジットカードの利用ができなくなりますので、口座引き落としや振込で家賃の支払いができる物件を選びましょう。

また、保証会社を利用する場合は、信用情報に事故情報が登録されていると信販会社の保証が受けられないため賃貸契約ができない可能性があります。

連帯保証人をつけて契約する場合は影響ありません。

職を失ってしまう?

債務整理を理由に会社から解雇されることはなく、仕事を変える必要もありません。

ただし、自己破産の申し立てを行う場合のみ、免責の許可が下りるまでの間は一部の職業への就業が制限されます。

任意整理・個人再生を行う場合は仕事への影響はまったくなく、手続き中の就職や転職も自由に行えます。

携帯電話を契約できなくなる?

債務整理をしても使用中の携帯電話を解約する必要はありませんし、新たな契約も可能です。

クレジットカードでの支払いができなくなりますので口座振替や振込で支払ってください。

ただし、ローンを組めなくなりますので端末本体の分割購入はできなくなります。

端末は一括で購入しましょう。また、携帯料金を長期間延滞したことがあると、その携帯会社からは契約を断られる可能性があります。

年金を受け取れなくなる?

債務整理をしても将来の年金の受け取りに影響はありません。

また、債務整理をするからと言って受け取り前の年金が差し押さえられることもありません。

ただし、すでに口座に振り込まれた年金は自己破産時に財産として処分対象になってしまう可能性があります。

年金の受け取り可否は年金保険料をきちんと納めているかで決まります。

債務整理をしても公的年金保険料や税金の滞納分の支払い義務はなくならないため注意しましょう。

経済的に年金保険料の納付が難しい場合は納付の免除や猶予の申請が可能ですので、決して無断で滞納しないでください。

選挙権がなくなる?

債務整理をしても選挙権はなくなりません。

選挙権は年齢条件を満たした日本国民であれば誰にでも認められている権利で、自己破産など債務整理をしても一切制限されません。

債務整理は自分で行うことも可能?

債務整理は自分で行うことも可能ですが、実際には専門知識を持たない人が1人で進めるのは難しいです。

特に個人再生や自己破産は手続きが非常に複雑ですので、弁護士に依頼しないと進められないケースが多いです。

また、話し合いによる解決を目的とする任意整理は、専門家を付けずに行うと相手との交渉の場で不利になり債務者にとって不当な条件で合意させられてしまうケースもあります。

弁護士費用を節約したいと考える人も多いですが、弁護士費用を払ってでも依頼した方がメリットが大きいと言えます。

まとめ

債務整理のデメリットを知ると躊躇してしまうかもしれませんが、債務整理には大きなメリットもあります。

それは、借金の返済に追われて精神的にも疲弊している生活から抜け出せる点です。

今は借金減額シミュレーターなどを通じて弁護士に気軽に相談できますし、一旦債務整理を開始すると債権者からの督促がストップするだけでなく、最終的に借金を減額したりゼロできる場合もあります。

その結果、返済に追われる先の見えない生活に終止符を打つことができます。

どの債務整理方法を選んでもデメリットはあります。しかし、返済に追われる生活を続けないでも良くなることを考えれば、検討の価値はあります。

債務整理をせずに延滞を引き延ばすと、債権者から裁判を起こされたり給料を差し押さえられたりするリスクが残ります。

さらに遅延損害金も上乗せされてしまいます。

借金問題には必ず解決策がありますので、悩んでいる方は一度専門家に相談してみることをおすすめします。